難しくてネコんじゃう⁉

どんな場合に必要になるかはこちら

前回は、相続税申告の必要になる2パターンを紹介していきました。

必要になる2パターンは以下の通り

- 財産を取得して相続税額が出る方

- 申告要件のある規定を受ける方

このうち、財産を取得して相続税額が出る場合とありますが、どんな場合に相続税が発生するのでしょうか。

Contents

相続税の概算での計算方法

ここでは、ある程度具体的な相続税の概算額ではなく

相続税が出るか出ないかの概算での計算方法

を紹介します。

前提として、基本的に相続税が発生する場合は

基礎控除額を亡くなった方の遺産総額が超えた場合

発生します。

相続税の基礎控除とは?

概要

相続税の基礎控除とは、相続税を計算する上で、ここの金額までは相続税を課税しない金額のことを言います。

この金額を超えた金額のみ、相続税が課税されるという形ですね。

相続税の基礎控除額の金額

相続税の基礎控除額は、以下の金額の合計額となります。

- 3,000万円

- 600万円×法定相続人の数

3,000万円は万人に平等に与えられる基礎控除額ですが、②番は法定相続人の数によって上下します。

相続税の基礎控除額は亡くなった方の状況や場合によって変化します。

AさんとBさんが全く同じ財産を持っているにも関わらず、Aさんのみ相続税が発生するというケースは往々にしてあるので注意。

法定相続人の数については、こちらで詳しく解説してますので詳しくはこちらで

基礎控除額例

- ・法定相続人が1人の場合

3,000万円+600万円×1人=3,600万円

→亡くなった方の遺産総額が3,600万円を超えていれば相続税が発生。

- ・法定相続人が5人の場合

3,000万円+600万円×5人=6,000万円

→亡くなった方の遺産総額が6,000万円を超えていれば相続税が発生

上記のように、亡くなった方の状況や場合によって基礎控除額は変化しますので、最低ラインの3,000万円~4,000万円を超えた財産を持っている場合には、相続税が発生するかもしれないと検討した方が良いかもしれません。

遺産総額の概算額

概要

亡くなった方の遺産総額が基礎控除額を超えている場合に相続税が発生しますので、亡くなった方の遺産総額もある程度、概算で認識する必要があります。

実際の相続税申告に至っては、名義預金や手許現金・土地等の減額といった要素を加味していく必要がありますが

税理士への相談前の自己診断の場面ではある程度概算で行った方が負担は少ないです。

自己診断の結果、財産額が3,000万円~4,000万円を超える場合には、そこから先どうするかを検討する必要が生じますね。

今回は、主な財産の概算額の計算の仕方について解説します。

預貯金

確認書類:通帳

概算計上方法:亡くなった日における亡くなった方名義の残高を全て計上します。

預貯金は、亡くなった日における残高を計上することになるので、通帳を確認し、亡くなった日の残高を全て合計します。

亡くなった場合口座が凍結されるため、亡くなる直前に多額を引き下ろす

というケースがよくあります。この場合には、直前に引き出した金額も合算しましょう。

有価証券

確認書類:取引残高報告書

概算計上方法:合計欄の金額を計上

各証券会社を通じて有価証券等を購入している場合、定期的に取引残高報告書という書類が送付されてきます。その証券会社の口座に入っている有価証券等の合計額が記載されていますので、概算額としてそちらを計上しましょう。

なお、この金額は、実際の相続税の申告の際はそれなりにずれる可能性が高いので注意。

あくまでも、相続税額が出る出ないを確認するためだけの概算額です。

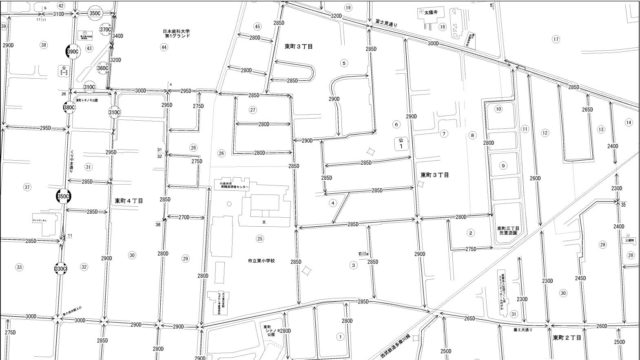

土地

確認書類:固定資産税納税通知書

概算計上方法:価格欄記載の金額×8/7

土地を所有している場合、固定資産税を納付するため、納税通知書が送付されてきます。

そこに記載されている価格欄(自治体により表記は異なります)の金額に8/7をした計算した金額を概算計上しましょう。

こちらについても、実際の相続税の申告の際はずれる可能性が高いです。

家屋

確認書類:固定資産税納税通知書

概算計上方法:価格欄記載の金額

家屋(建物)を所有している場合、固定資産税を納付するため、納税通知書が送付されてきます。何かデジャヴですね。

そこに記載されている価格欄(自治体により表記は異なります)の金額を概算計上しましょう。

その他の財産

概算で検討すべき大きな財産としては以上の通りです。

これに加えて、以下の財産のうち多額のものがある場合には、合わせて計上しましょう。

- 生命保険金

- 自動車

- 金地金

- 貸しているお金

次回予告

————————————————————–

このページの執筆者

立川の個人・相続税特化の20代税理士 藤本悟史

※内容に関する法令等は、更新日による施行法令を基に行っております。