先日は台風19号が日本列島を直撃し、各種地域に甚大な被害を与えました。

私の地元でも近くの川が氾濫したり土砂崩れが起こったりといった被害が出たそうで心配でしたが、幸いなことに友人等身近な人はみんな無事で安堵しました。

昔いつも遊んでいた川が氾濫するというニュースは結構悲しいものがありますね。楽しかった思い出の場所が災害地域になるとは。

そこの川は膝にもいかないぐらいのかなり水深が浅いところにも関わらず氾濫したことから今回の台風が凄まじいものだったのが予想できます。

今回は、災害により被害を受けた時に救済措置のある規定について紹介します。

目次

1.所得税における救済規定

2.相続税における救済規定

3.復旧のための寄付金によっても税金が安くなる

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

1.所得税における救済処置

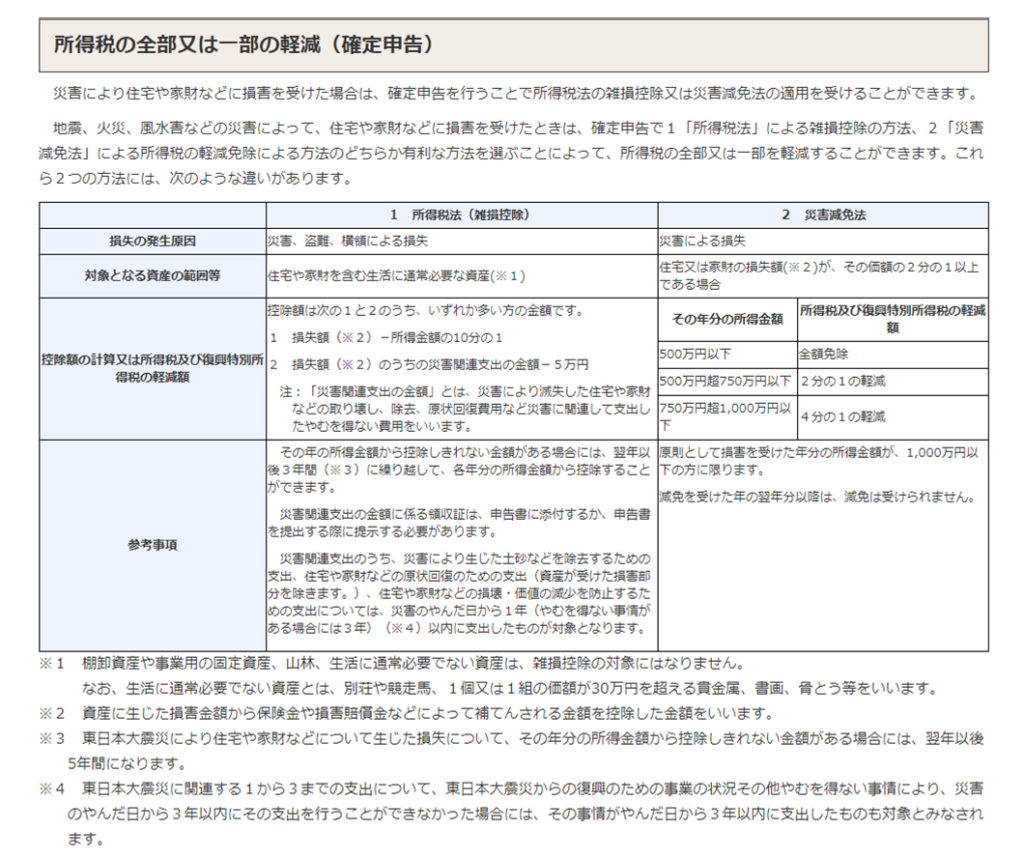

国税庁HPより引用 https://www.nta.go.jp/publication/pamph/koho/kurashi/html/04_4.htm

さて、所得税法上においては、雑損控除か災害減免法による救済規定があります。

雑損控除は所得税法の中に定められている災害に対する規定、災害減免法は災害に対する救済規定をピンポイントに指定したもの、というイメージです。

今回は台風19号による甚大な被害を仮定し、災害減免法による救済規定について説明します。

災害減免法による救済規定は、災害による被害を受けた際は金銭的な負担が大きく、税金を支払う能力が通常時に比べて下がることから税金の負担を軽減しよう、という趣旨の元出来ています。

この趣旨の元、災害減免法による救済規定の適用を受けるための要件は次の通り。

①災害による自宅、家財等への被害が半分以上であること

②所得金額が1,000万円以下であること

③雑損控除を受けていないこと

①の災害による自宅等への被害が半分以上であるという点については、より専門的な言葉でいうと、「災害直後の時価が災害直前の時価の半分以下になる損失を受けたこと」ということになります。

時価というのは非常に曖昧で定義づけがしにくいものですが、その時における価値というもの考え方の一番イメージが近いでしょうか。

例えば、自宅が損壊していたらその分時価は下がりますし、家が残っていてもほぼ損壊寸前で住めないような状況ならば時価は下がっています。また、家財についても使用不可能なほど損失を受けていれば時価はかなり下がっています。

この辺りはどうしても抽象的な言葉になってしまい申し訳ないです。

なお、上記の損失の金額は、保険金等により補填を受ける金額を除いています。例えば、時価100万円の自宅を全壊による損失を受け、保険金を100万円支払ってもらった場合、損失金額は0円となります。

この規定の適用を受けることにより、減額される所得税は以下の通りです。

①所得金額が500万円以下(給与所得のみの場合、年収約680万円程)

→所得税全額免除

②所得金額が500万円超750万円以下(給与所得のみの場合、年収約960万円程)

→所得税の半分を免除

③所得金額が750万円超1,000万円以下(給与所得のみの場合、年収約1,220万円程)

→所得税の4分の1を免除

上記のように所得税をかなり減額してもらうことが出来ます。

なお、給与所得をもらっているサラリーマンの方で、毎月給料から天引きされているような場合は還付を受けることが出来ます。

この場合、会社等の給料をもらっている方に申請書を提出してもらう必要があります。

参考→https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_21.htm 国税庁HPより

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

2.相続税法における救済規定

相続税のおいても、特定非常災害による救済規定があります。

救済措置の内容としては以下の通り

①災害により家や車などが被害を受けた場合には、その被害を受けた部分については相続税の課税価格に算入しない。

誤解を恐れずいうと、家や車などが受けた被害部分については相続税を課さない、という内容になっています。

これも適用要件があり、家や車などが10分の1以上の被害を受けていることが条件となっています。

また、相続税においては、災害の中でも特定非常災害という甚大な被害を及ぼした災害については特に救済規定を規定しています。

特定非常災害(注1)発生日前に相続又は遺贈により取得した特定土地等(注2)で、当該特定非常災害発生日において所有していたものについては、その取得の時の時価によらず、「特定非常災害の発生直後の価額」によることができます。

国税庁HPより引用https://www.nta.go.jp/taxes/shiraberu/taxanswer/saigai/8006.htm

特定非常災害により、土地の価値が下がった場合には、その下がった後の土地の価額に対して相続税を課す、というものになっています。

例えば、地割れ等により土地の利用が困難になった場合等には、その現状を加味してくれるということですね。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

3.復旧のための寄付金をしても税金は安くなる。

災害による被害を受けた方だけでなく、災害による被害を受けた地域等に対して支援金といった寄付金をした場合、その年の所得税が軽減される規定もあります。

例えば、有名なふるさと納税。

返礼品ばかり注目されがちですが、災害を受けた各自治体に直接ふるさと納税を行うことその地域にダイレクトに復旧支援を行え、その分所得税を軽減することが出来ます。

例えば、先日起こった台風15号では楽天市場さん等が以下のような支援のためのふるさと納税を行っています。

https://event.rakuten.co.jp/furusato/notice/typhoon201909/

また、日本赤十字さん等でも義援金の募集などが行われています。

災害のような未曾有な事態については、被害を受けた方支援を行う方両者に対して税金の面からも協力しようという規定が設けられています。 被害を受けられた地域について、1日も早い復旧を祈っています。