令和2年も早いもので10月になりました。今年も残すところ約3ヶ月。1クールですね。

今年は年が明けたら早くも新型コロナウィルスの影響が日本中に広がり、緊急事態宣言が出されるなど、例年とは違う特別な1年でした。

そんな特別な1年であった令和2年。

今年分の確定申告については、間違えやすいポイントが令年に比べて非常に多く、例年よりもかなりの注意が必要です。

Contents

令和2年は特別な1年だった

今年は新型コロナウィルスの影響を受け続けた、例年にない1年間

今年1、2月より影響の出始めた新型コロナウィルス。10ヶ月経った今でも、収束しておらず、影響が発生し続けています。

私の記憶にある限りでは、こんな1年間は例年になく、ほぼ全ての事業者に対して強い影響力を及ぼしました。

その結果、事業の売上等だけでなく、会計においても特別な事情が多発することに

特別な収入・経費が多大に発生した1年間

今年1年間は新型コロナウィルスの影響を受けたことで

- 例年にはない、特別な収入

- 例年では発生しえない特別な経費

が数多く発生した1年間でした。来年の確定申告は、例年とは全く違う内容について検討をしなければいけません。

収入に関する注意点

概要

今年1年間は新型コロナウィルスの影響を受けて売上の減少を受けた事業者に対し、国・地方自治体等が数多くの支援策を行ってきました。

特に有名なのが、給付金ですね。

また、同様の理由により、今まで受ける機会のなかった助成金などについても受ける機会も多かったのではないでしょうか。

ほぼ今年のみ受け取ることが出来たこれらの給付金収入等は例年では発生しない特別な検討が必要となります。

特に、例年に比べて

所得税は課税対象になるが消費税は課税対象にならない収入の金額が非常に多い

点は警戒しなければいけません。誤って全て消費税も課税対象にしてしまうと、数十万単位で納税額が変わってくることもあります。

持続化給付金・東京都感染拡大防止協力金などの給付金

新型コロナウィルスの影響を受けた事業者に対する支援として、最も有名なものが給付金の支給ですね。

ざっと例を挙げただけで以下の通り

- 持続化給付金

- 家賃支援給付金

- 東京都感染拡大防止協力金等、都道府県独自の給付金

- 八王子独自の給付金等、市区町村独自の給付金

上記の給付金については、全て所得税の課税対象になります。確定申告では、収入に計上しなければいけません。

種類としては、雑収入(雑所得ではありません)でしょうか。売上内には含めない方が、データ分析の観点からおススメです。

普段現金商売で、預金口座をあまり使用しない場合や、振込先口座を事業で使用している口座にしていない場合には、忘れやすいので要注意です。

これらは、国や都道府県・市区町村からもらっていることから、基本的に収入は把握されています。必ず忘れないようにしましょう。

なお、所得税では課税対象になりますが

これらの給付金に対して消費税は課税されず不課税になるので注意しましょう。

収入だから消費税を課税対象に誤って行ってしまうと、数万単位で消費税を多く支払うことになるので注意です。

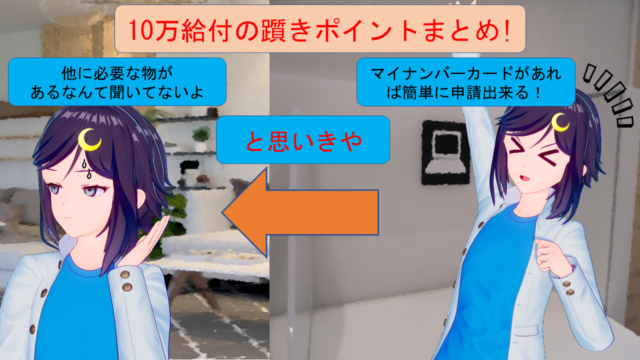

1人10万円の特別定額給付金

国民1人辺りに対して一律10万円を給付する特別定額給付金。

こちらは事業者に限らず、会社員や子どもなども文字通り一律で受け取ることが出来ましたね。

この10万円に対しては、所得税は課税されません。

収入に含めないように注意しましょう。

人によって金額も異なるので、紛らわしい点も。

他の給付金と混ざってしまい収入に含めてしまう危険性があるので注意

特に、50万円など、他の給付金と同額の場合には混ざらないように要注意です。

雇用調整助成金

休業などを行い、人件費の補填としてもらえる雇用調整助成金。

こちらも、所得税の課税対象になり、収入に含める必要があるので注意です。

他の給付金と同じように、消費税は課税されないので、誤って消費税を課税対象にしないように注意です。

経費に関する注意点

概要

新型コロナウィルスの影響により、感染を防止するため、例年では発生しない経費が今年は数多く発生しました。

その中には、日常品など、何となく経費にならないイメージの強いものも数多くあります。

これらに気が付かず、経費で計上出来るものを計上せず、税額負担を過大にするケースが今年は多く発生すると考えています。

経費の考え方の前提として、仕事に係る支出が挙げられます。

一見経費にならなそうなものでも、今年は経費になるものも多々あるので、非常に注意が必要となります。

マスクなどの感染防止用消耗品

今年は新型コロナウィルスの感染を防止するため、数多くの消耗品を使用したのではないでしょうか。

代表的な例では次の通り

- マスク

- 手や機材などに対する消毒・除菌品

- 仕切り板

- 椅子カバーなど

これらの消耗品は事務所等に設置する場合には当然のように経費になりますが、事務所を持たないフリーランスの方や、事務所に設置していない場合であっても、経費計上を検討出来ることも。

フリーランスの方が仕事で人に会う際、感染防止のために携帯用の消毒品を持ち歩いて使用した場合などでは、経費に計上することが検討出来ます。

また、今日では、交通機関などで、マスクの着用を呼び掛けるなど、外出する際はマスクの着用がほぼ必須となりつつあります。

仕事で人に会う際なども、この時期特有のマナーの1つとしてマスクの着用は一般的に求められる内容になります。

これらの事情から、マスクの経費計上も検討できると考えています。もちろん、何もなしに計上出来るのではなく、検討した上での計上になります。

今までは、花粉症の方などはマスクの着用が必須にも関わらず何となく計上していなかったりと、一見経費に計上出来なそうな日常品についても検討の余地が出てきます。

テレワーク費用

感染防止のため、テレワークを導入した方も多いのではないでしょうか。

テレワークの液晶画面や椅子購入費用は、経費計上として検討出来ます。

自宅に置いてあるから何となく経費に出来ない、というイメージも強いと思いますが、仕事関連費ならば経費計上の検討は当然可能です。

決して安くない金額ですので、慎重に検討しましょう。

プライベート費用と仕事費用の混同

普段はプライベートでのみ使用していたが、テレワークなどによって一時的に業務で使用した費用などなど

例としてあげるならば、プライベート携帯の通話代でしょうか。

普段は仕事場の電話を使用しているが、テレワークや感染防止のため一時的にプライベートの携帯を仕事用に通話等で使用した場合には、その通話料について検討の余地があります。

普段から電話している場合は難しいかもしれませんが、LINE電話などの無料電話を普段は使用し、通話料が全く発生していないのならば、明らかに仕事用というのが分かります。

普段のプライベート費用を業務用に使用していた場合には、内容にもよりますが、検討の余地はあるかもしれません。

特別な支出

PCR検査

新型コロナウィルスに発症しているかの確認のため、PCR検査を受けた方も少なくないのではないでしょうか。自費検査だと、数万かかることもあり、負担は少なくありません。

所得税には、医療費控除という、治療のための費用を所得から差し引くことの出来る制度があります。

このPCR検査費用がこの医療費控除の対象になるかは不明ですが、似たような事例として、人間ドックの場合、以下のような通達があります。

(健康診断及び美容整形手術のための費用)

73-4 いわゆる人間ドックその他の健康診断のための費用及び容姿を美化し、又は容ぼうを変えるなどのための費用は、医療費に該当しないことに留意する。ただし、健康診断により重大な疾病が発見され、かつ、当該診断に引き続きその疾病の治療をした場合には、当該健康診断のための費用も医療費に該当するものとする。

これに照らし合わせると、PCR検査で陽性となり、治療した場合には医療費控除の対象にはなりそうですが、この点についてはまだ不明瞭です。

今年の確定申告を税理士に依頼するなら

今年の確定申告は、上記のように特別な事情や検討事項が少なくありません。

様々な検討事項が複雑にあるので、今年の確定申告を依頼する場合には、個人の確定申告が得意な税理士さんに依頼する事を強くお勧めします。

弊事務所では、個人の確定申告に特化していることもあり、複雑な案件についても多く携わさせていただいております。

今年の確定申告について不安点がある方は、以下のページまでお気軽にお問い合わせください。

このページの執筆者

立川の個人・相続税特化の20代税理士 藤本悟史

※内容に関する法令等は、更新日による施行法令を基に行っております。